2023年年初,铝价在疫情后中国经济复苏的情绪带动下持续走高,达到年内高位;春节后随着电解铝的超预期累库,铝价持续走弱直至云南受水电发电不足影响导致电解铝厂减产带来一波反弹。云南减产后一个月左右国内电解铝库存开始超预期去化,带动铝价持续攀升。后续随着电解铝冶炼成本的走低,铝价开始慢慢地回调至今。

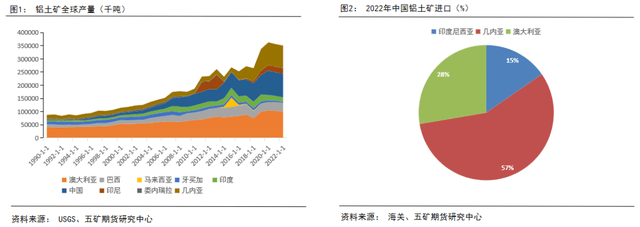

铝土矿方面,随着近年来几内亚铝土矿开采量的加大,全球铝土矿整体供应较为充裕,不存在短缺的风险。中国国内铝土矿产量不足以支撑现有电解铝产能,需要从海外进口铝土矿,其中以澳大利亚、几内亚、印尼为主。随着印尼宣布2023年6月禁止铝土矿出口,几内亚与澳大利亚成为了中国铝土矿的大多数来自国。

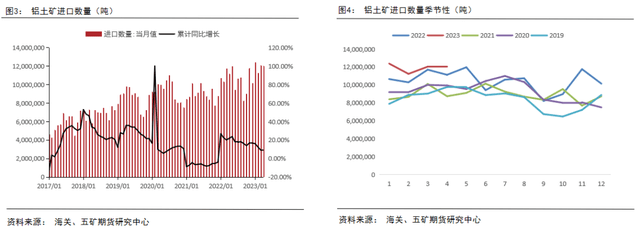

铝土矿进口方面,据中国海关总署,2023年4月中国共进口铝土矿1199.7万吨,环比微降0.41%,同比增加7.78%。分国别看,自几内亚进口887.4万吨,环比增加0.5%,同比增加52.3%;自澳大利亚进口286.0万吨,环比增加36.6%,同比减少8.5%;有必要注意一下的是,本月印度尼西亚未曾出口铝土矿至中国,但铝土矿进口数量并未出现显著下滑,澳大利亚的出口增加弥补了印尼的减少。1-4月铝土矿累计进口4766万吨,累计同比增加8.85%。几内亚以及澳大利亚铝土矿的增量极大程度上弥补了印尼地区铝土矿的减少,国内铝土矿供应整体维持充足。

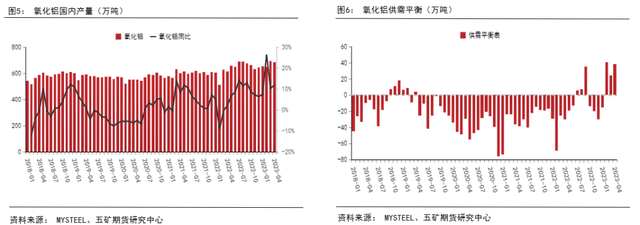

4月(30天)中国冶金级氧化铝产量为653.5万吨,日均产量环比增加0.35万吨/天至21.8万吨/天。4月总产量环比上月减少1.6%,主因4月较之3月减少1个自然日。从同比数据分析来看,4月氧化铝产量同比去年增加5.4%,主因新投氧化铝产能的释放,贡献了这部分增量。截至4月末中国氧化铝建成产能为10025万吨,运行产能为7950万吨,全国开工率为79.3%。整体而言,国内氧化铝呈现供大于求状态。

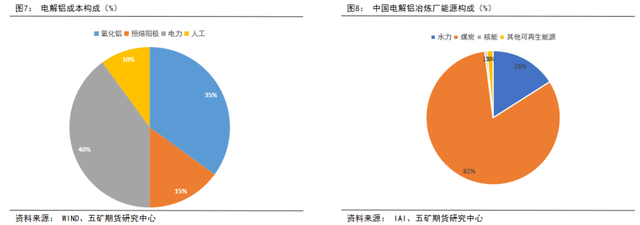

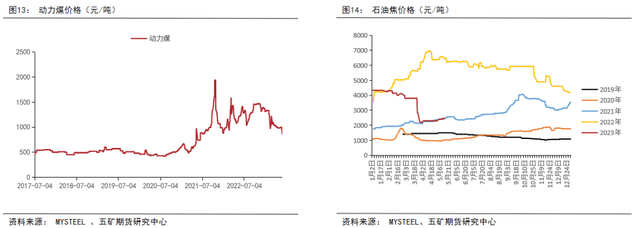

现阶段国内电解铝冶炼厂的主要电力来源以煤炭为主,尽管水电的比例在逐年上升,但火电比例仍然超过80%。随着年初动力煤价格的断崖式下跌,国内电解铝冶炼成本也出现了显著的松动,这也带动了电解铝成本的持续下跌。

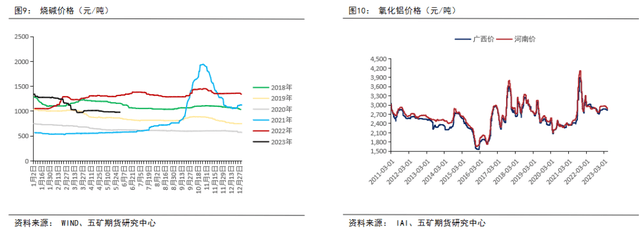

作为电解铝冶炼的主要的组成原材料,氧化铝价格从年初至今整体维持稳定。烧碱作为氧化铝生产中除铝土矿外的最主要成本来源在2月随着纯碱价格下降而同步下跌。在冶炼成本整体走低的情况下,氧化铝价格整体处于易跌难涨状态。

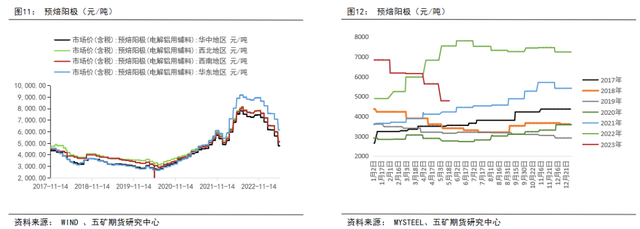

作为除电力和氧化铝外电解铝冶炼成本占比中最高的一项,阳极碳棒的价格在年初也出现了大幅度下跌。同时我们应该注意的是,通常情况下载进入3月后,阳极碳棒价格会有季节性的上涨,但在今年却出现了反季节的下跌,现阶段价格已经逐步回归到正常区间。

阳极碳棒的价格主要由煤沥青与石油焦决定。煤沥青主要由国内煤炭价格决定成本,石油焦主要跟随原油价格波动。可以看到,在进入2023年后,国内石油焦和煤沥青价格均出现了较为显著的下跌,这也带动了电解铝冶炼成本的走低。现阶段煤炭整体处于供大于求的局面,整体价格中枢预计将继续下移。海外原油价格也在4月中旬后持续走弱,预计短期内预焙阳极价格将维持弱势,存在进一步走弱可能。

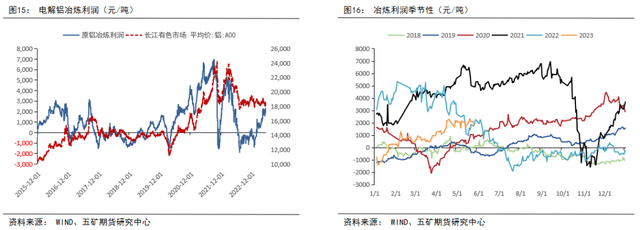

伴随预焙阳极价格持续走低,电解铝冶炼成本持续走低,这也带动了电解铝厂冶炼厂利润在价格下跌的时候仍然维持高位。可以看到,电解铝的冶炼利润处于相对高位,高额的冶炼利润也对电解铝厂的复产有着促进作用。

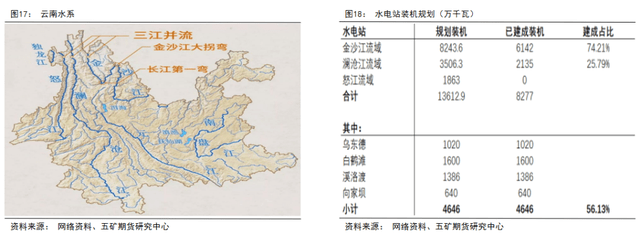

云南水电装机主要位于金沙江与澜沧江流域,其中大部分水电装机位于金沙江流域,因此,金沙江流域主要城市降雨以及水库水位对于后续的复产情况观察属于重点。

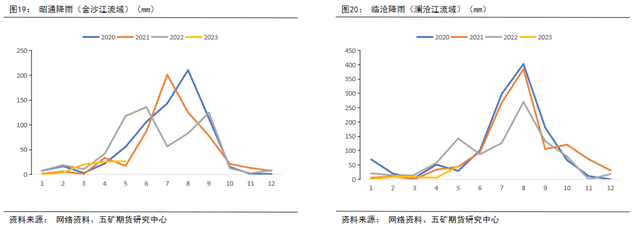

进入五月后,云南地区的降雨量已经有所恢复,其中澜沧江流域已经恢复到往年同期水平,金沙江流域较2021年已经有所上升,但仍然处于相对低位,进入六月后需密切关注后续降雨能否出现超预期恢复,这对电解铝后续的复产至关重要。

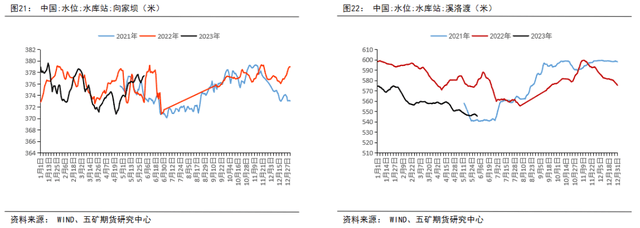

现阶段金沙江流域向家坝水电站水位已经恢复到往年同期水平,溪洛渡仍然处于相对低位,但也超过了2021年同期水平。整体而言,在进入6月后丰水期后,随着降雨的提升,金沙江流域各水电站水位将逐步提高,云南水电供应也将开始进入逐步恢复的过程中。

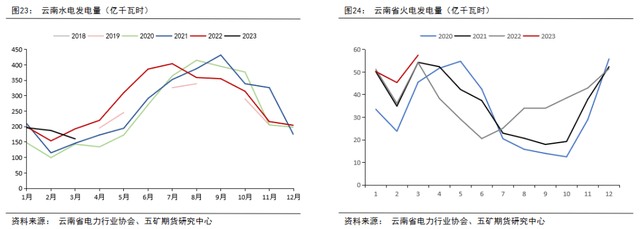

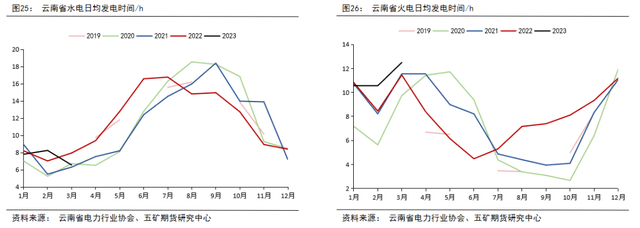

3月来云南水电发电量低于2022年往年同期,尽管处于相对高位,但云南地区从2020年至今水电装机量提升超过30%,因此水电实际运作发电量是远低于正常预期的。火电发电量处于历史高位也是为了弥补云南地区水电发电量的不足。

通过日均发电小时数我们能更好的看到水电的实际运行情况。受制于降雨不足,云南水电日均发电时间整体处于相对低位,火电发电时间的延长替代了水电的下降。可以看到2021年在水电发电量处于相对低位导致电解铝停产时,云南火电的发电时间甚至低于2020年,这在很大程度上是由于当时供给侧改革带来的的动力煤价格走高导致火电成本抬升造成的,在今年动力煤价格处于相对低位的情况下,云南地区存在通过火电来对水电发电不足进行弥补的空间。

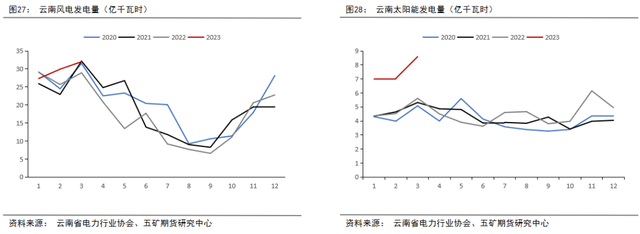

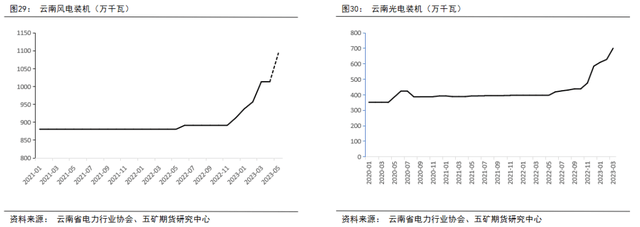

必须要格外注意的是,除了水电外,云南地区太阳能及风能发电量呈现迅速增长的态势,前三月数据均处于历史高位,太阳能及风能发电量的增量也在一定程度上弥补了水电发电的下降。

风能方面,5月8日,云南省富源西风电项目135台风电机组全部并网发电,总装机规模800兆瓦,年上网电量20.6亿千瓦时,标志着国内装机规模最大高原风电基地全容量投产。太阳能方面,云南“十四五”新增装机规模5000万千瓦以上,云南发布的2023年度省级重大项目清单中,光伏相关项目总计142个。

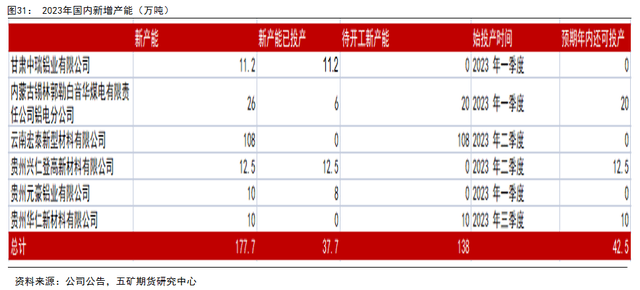

2023年国内新增产能总计177.7万吨,其中最大部分为云南宏泰新型材料有限公司。受云南限电影响此部分产能并未开通,后续需密切关注云南降雨情况。其余省市产能均在陆续投放,预期在年内将会完成投放。目前国内电解铝产能已达4500万吨产能上限,后续除产能置换外不会有新的冶炼产能进一步投放。

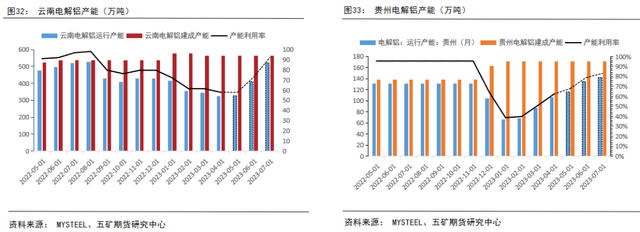

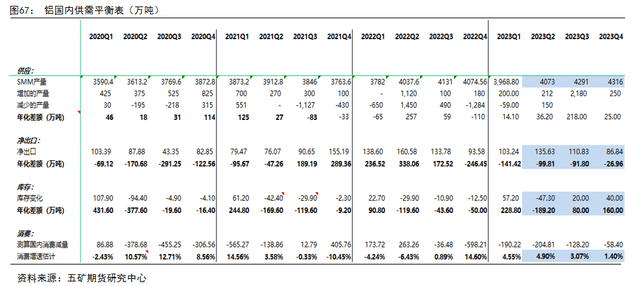

目前国内除云南贵州两地外,各地电解铝运行产能均已到达历史同期高位,出现新增空间有限。随着丰水期的到来,我们预计云南地区后续电解铝运行产能将会在进入六月后逐步回调,并在7月开工率重回高位。鉴于各个冶炼厂存在复产时间的不同以及出于对丰水期来临后云南降雨情况的观察需要,我们认为云南在7月会迎来复产的高峰,整体运行产能回到去年同期的最高水平。贵州方面也会在二季度持续的进行复产以及新产能的投放工作。

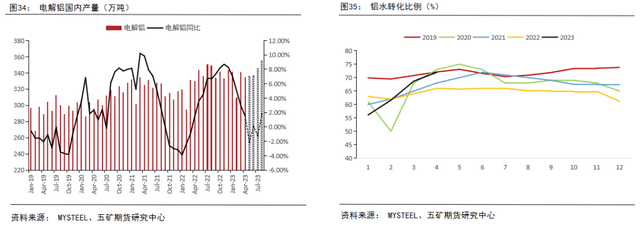

2023年4月份(30天)国内电解铝产量334.8万吨,同比增长1.5%。4月份广西、贵州等地区持续复产,电解铝日产量环比增长1533吨至11.16万吨左右。1-4月份国内电解铝累计产量达1326.5万吨,同比增长3.9%。后续随着云南地区的复产,国内电解铝产量将迎来持续性的攀升。4月西南地区铝中间制品产量攀升,国内铝水比例环比增长2.4个百分点至73.4%。考虑到2020年受疫情影响带来的2月铝水转化率超预期下跌带来的后期转化率提高,2023年铝水转化率处于历史相对高位,这也在一定程度上解释了今年电解铝库存的超预期去化。

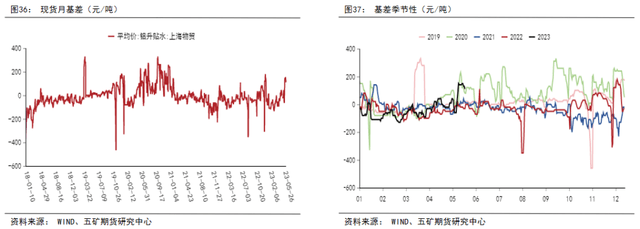

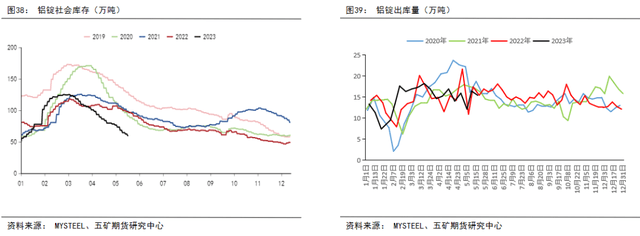

基本面上,国内电解铝供应端维持稳步增长态势,且成本端支撑乏力,虽然铝锭社会库存持续去库以及期货盘面的价差走阔带动现货升贴水走高,但随着下游消费的走弱,升贴水也在短暂走高后持续回调,后续随着复产的进行以及淡季的到来,升贴水预计将重新回到往年同期水平。

国内铝锭库存继续位于历史同期近五年低位,持续去库趋势持续,但去库速度已经有所放缓。需要注意的是,与历史同期相比,现阶段出库量处于相对低位,更多是由于铝水转化率走高以及铝锭入库减少带来的去库。后续随着淡季的到来以及云南复产的到来,国内电解铝库存预期将提前于往年同期进入累库态势。

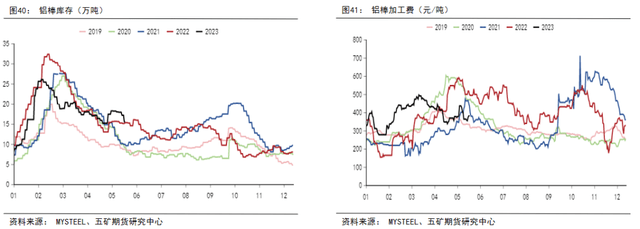

铝棒库存在进入五月后整体库存开始走低,但仍然处于历史同期高位,铝棒加工费也维持了区间震荡走势。随着房地产数据的走弱,铝棒加工费很难再次出现年初大幅度超预期上涨的情况。

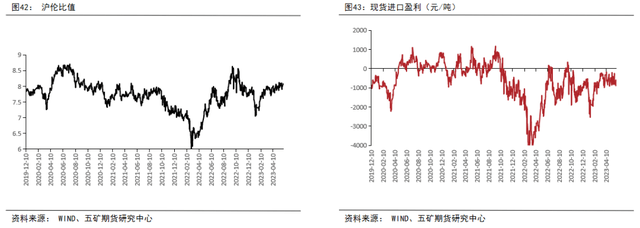

沪铝比值目前处于相对高位,受制于近期人民币贬值影响,进口窗口仍然处于关闭状态,但不排除后期再度打开的可能。

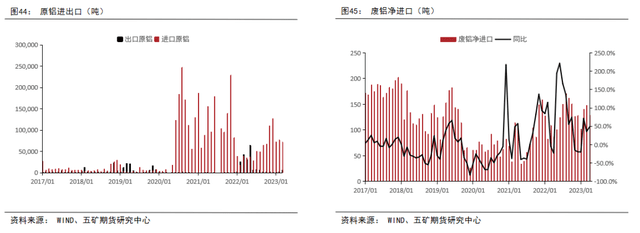

受俄铝长单影响,2023年国内原铝整体呈现净进口态势,在不考虑后续进口窗口再度打开的情况下,全年预期铝锭净进口90-100万吨。废铝方面,随着国内大力推行再生铝相关支持政策,国内再生铝产能迅速增长,这也带动了国内废铝进口的持续增长,预期全年进口废铝160万吨左右,同比增长5-6%。

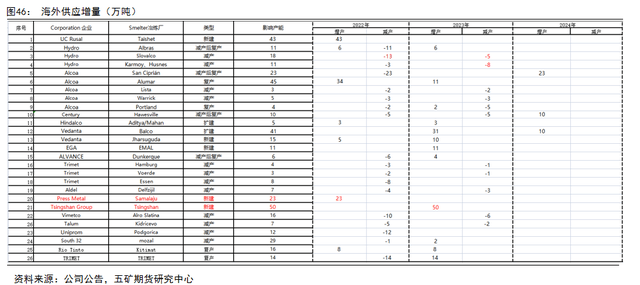

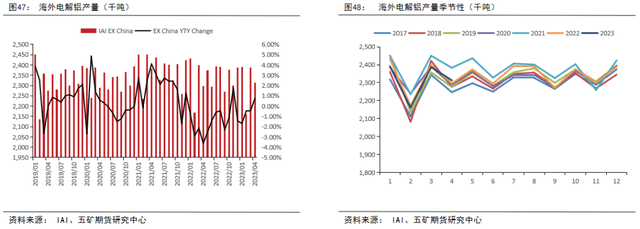

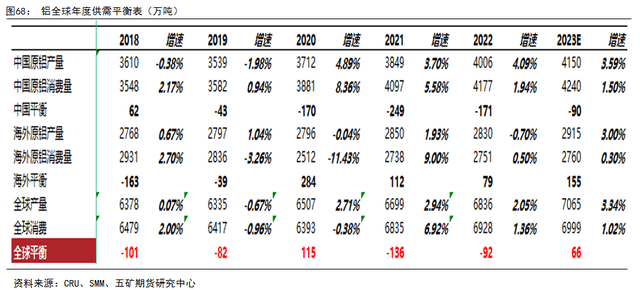

海外方面,在经历了欧洲天然气带来的大幅度减产影响后,目前海外电解铝产量整体处于缓慢恢复的过程中,青山印尼新冶炼厂以及印度Vedanta冶炼厂在2023年总计将投放80万吨新产能,在很大程度上弥补了由于欧洲减产带来的供应空缺。同时部分铝冶炼厂也在2023年开始逐步复产,这也为2023年海外供应端定下了整体偏宽松的基调。

能够正常的看到,全球电解铝产量恢复迅速,进入四月后海外电解铝产量较2022年已经转为了同比正增速,同时从季节性来看4月的海外电解铝产量已经达到了历史同期高位,仅次于2021年,后续随着海外新产能的持续投产以及部分冶炼厂的复产工作持续推进,海外供应端整体将呈现宽松态势。

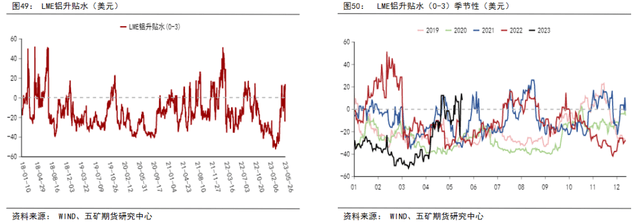

随着LME仓单的集中度提高,LME升贴水再度走高,整体处于相对高位,后续需密切关注LME各个仓库仓单注册情况,如果再度出现库存大幅度下滑或维持不动的情况,现货升贴水保持高位的可能性较强。

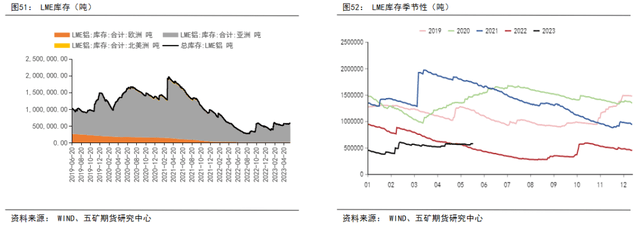

LME库存维持低位,但整体已经超越了2022年同期水平。库存主要集中在亚洲,北美欧洲仓库库存维持低位。随着全球电解铝供应端的回暖,LME库存整体预计将呈现震荡向上的走势。鉴于大部分库存集中在亚洲,不排除后续随着中国国内库存走低带动进口窗口打开后大量LME铝锭进入中国的可能。

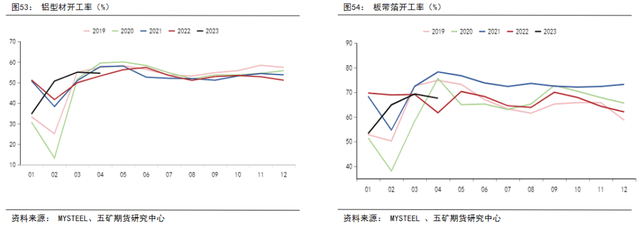

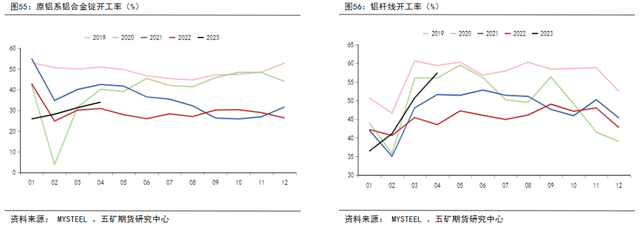

5月份,中国制造业采购经理指数(PMI)为49.6%。国内PMI维持收缩区间,下游开工率也同步出现了显著下滑。铝型材方面,工业型材因光伏需求支撑整体需求优于建筑型材。

铝杆线开工率呈现逆势上涨趋势,这主要受益于下游基建需求拉动的铝线缆需求的上升,铝线%左右,目前是除光伏外2023年国内铝下游消费最主要增长点。

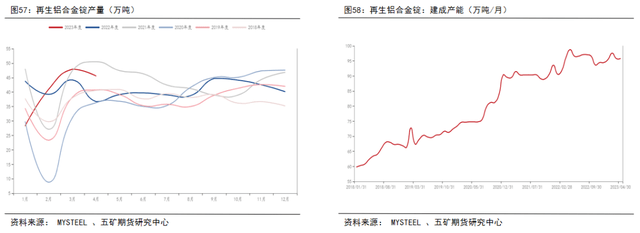

需要注意的是,随着2020年后大量再生铝产能的投放以及国家相关产业政策的支持,再生铝对于市场的影响正在逐步增强,各个行业均出现了使用再生铝或者将废铝与原铝混合使用的情况。数据显示,2022年中国再生铝产量为782万吨,预计2023年中国再生铝产量将达805.6万吨。

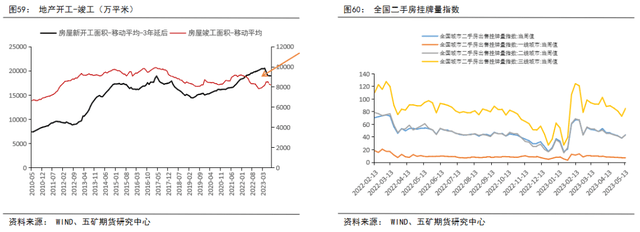

房地产方面,一季度地产相关需求的大幅度上涨主要受益于2022年疫情导致的房屋交付延续以及年初二手房交易的火热。随着2022年底的未完工需求的消化,地产竣工周期整体将步入下行周期,同时二手房交易热度的下降都会对后续铝材消费产生不利影响。通过对地产周期的推演,我们预计2023年全年地产竣工端的同比增速为0.5%左右。随着新开工周期迎来拐点,下半年竣工数据环比也将开始走弱,但鉴于去年下半年的竣工数据较弱,下半年地产竣工同比增速仍将维持增长。

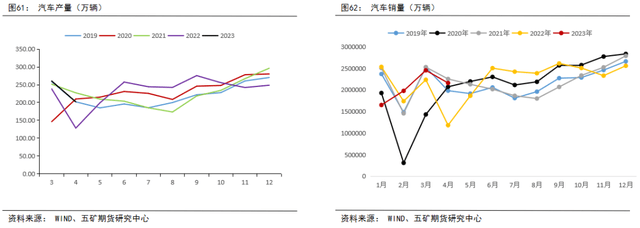

汽车方面,在经历了年初疫情后的报复性反弹后,产销数据均出现了一定程度的回落,整体处于中间水平。同时,汽车对铝消费的拉动更多体现在新能源车的替换带来的用铝量增长,同时部分消费体现在再生铝合金需求,在新能源车渗透率慢慢地提高并且汽车产量总体增量有限的情况下,汽车对于铝下游消费拉动效果预计有限。中汽协预测2023年全年汽车总销量增加3%,其中,乘用车有望达到2380万辆,同比增长1.3%;商用车有望达到380万辆,同比增长15%;新能源汽车有望达到900万辆,同比增长35%。

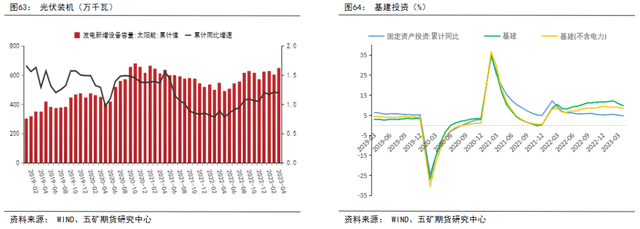

现阶段下游需求中最主要的增长点来自于光伏装机与基建投资中对于铝线缆的需求。光伏装机方面,2023年国内装机预期120GW,光伏组件产量预期400GW,全年对铝需求贡献增量76万吨。基建投资方面,特高压线缆建设拉动了铝线%左右增速,带动下游铝消费1%左右增速。

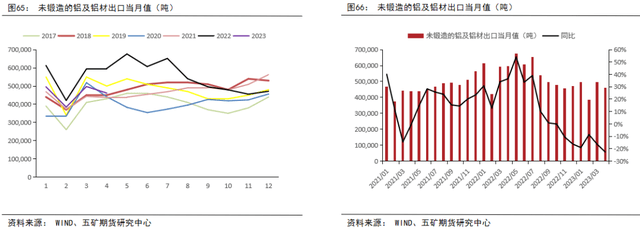

受制于海外经济衰退影响,铝材出口数据较去年显著下降,鉴于现有国际宏观经济数据整体偏弱,全球仍然处于衰退状态,铝材出口预期将维持低位,全年同比下降10-15%左右。

整体而言,铝的供应端在2023年二季度将会迎来逐步增产,供应端增量显著,同时需求端受地产及出口走弱影响开始慢慢地走弱,预计国内库存将在3季度开始转向累库,叠加冶炼成本坍缩影响,在需求端不出现超预期增长的情况下,铝价价格整体中枢将会呈现向下偏移趋势。

从全球角度来看,海外在供应端逐步恢复的同时需求端仍然相对乏力,因此海外整体将呈现供应过剩趋势,全球库存较去年有所修复。沪铝主力合约参考运行区间:17000-19000元。海外LME-3M运行区间:2100-2400美元。